Was ist Prozessautomatisierung?

Prozessautomatisierung lässt sich im Bankensegment in zwei Rubriken grob zusammenfassen.

Intelligente Prozessautomatisierung impliziert die Umstrukturierung von Daten, welche vor der Prozess Transformation aufgrund von mangelhafter Organisation nicht ausreichend verarbeitet werden konnten. Ein leicht zu verstehendes Beispiel ist die Eröffnung eines Bankkontos in kürzester Zeit. Durch die Nutzung von künstlicher Intelligenz können Banken die Strukturierung von Daten um ein Vielfaches erleichtern und beschleunigen. Die KI tritt hier bspw. in Form von einem Chatbot oder bereits mit einem einfachen Upload von Dokumenten auf der Website der Bank auf.

Traditionelle Prozessautomatisierung hingegen beschränkt sich auf sehr übersichtliche Prozesse, wie z.B. Robotic Process Automation (RPA). Dabei werden besonders manuelle Prozesse durch mechanische Regelwerke ersetzt, wie bspw. die Verschiebung von Gegenständen von A nach B.

Automatisierungsmöglichkeiten im Bankensektor

Entscheidungsbevollmächtigte müssen sich im Sinne der Prozessoptimierung im Bankensektor unabdingbare Fragen stellen, um qualifizieren zu können, ob und wie viel Potential realisiert werden kann:

- Phase 1: Benötige ich diesen Prozess in der Zukunft überhaupt noch?

- Phase 2: Ist dieser Prozess standardisierbar – und damit automatisierbar?

- Phase 3: Kann ich diesen Prozess weiter vereinfachen und einzelne Schritte weglassen?

- Phase 4: Wie kann ich den Prozess beschleunigen, effizienter gestalten bzw. automatisieren?

In Phase 4 wird ermittelt welcher Lösungsansatz und damit welche technische Komponente für eine Optimierung oder digitale Transformation in Frage kommt.

Welche möglichen Lösungsansätze sind implementierbar?

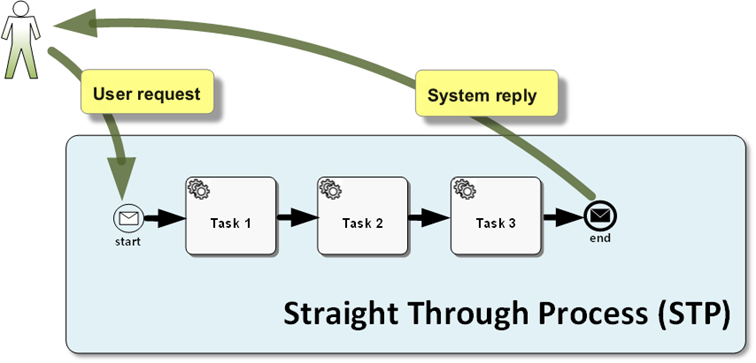

Option 1: Straight Through Processing (STP)

Die teilweise heterogene, gewachsene Architektur wird durch ein stringentes System abgelöst. Dieser Lösungsansatz ermöglicht bzw. erfordert z.T. den Neuaufsatz auf der „grünen Wiese“. Dies hat Vorteile, da man sich nicht mit zahlreichen Schnittstellen und alten Systemen auseinandersetzen muss. Jedoch ist dies auch mit enormen Kosten (unter anderem Integration, Migration etc.) verbunden.

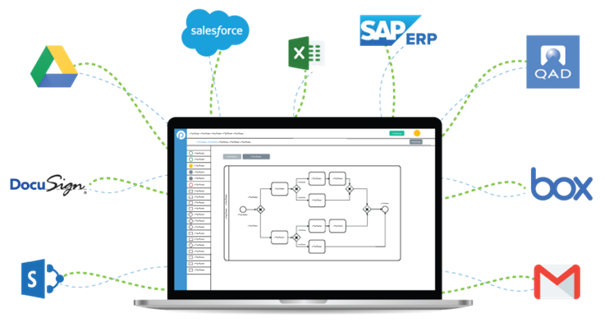

Option 2: Business-Process-Management-Lösungen (BPM)

Ein ähnlicher Lösungsansatz, der aber mit der bestehenden IT-Architektur kompatibel ist, sind Business-Process-Management-Lösungen (BPM). Oder anders formuliert: Workflow-Lösungen, die sich in die bestehende Systemlandschaft (Front- und Backend) der Banken und Versicherungen als Middle-Layer integrieren lassen und so automatisierte Prozesse ermöglichen.

Option 3: Robotic Process Automation (RPA)

Robotic Process Automation (RPA) ist eine Technologie, die über Software-Bots einzelne Prozessbestandteile automatisiert und dabei, wie ein „Pflaster“ für nicht miteinander verbundene Prozesse wirkt. RPA-Bots sind die drittbeste, aber mittlerweile weit verbreitete Methode für Prozessautomatisierungen. Sie sind schnell und kostengünstig, d. h. sie haben eine geringe Amortisationsdauer. Unternehmen können mit der Technologie kurzfristig in konkreten Fällen die Effizienz steigern.

Welche möglichen Auswirkungen haben die verschiedenen Lösungsansätze im Bankensektor?

Option 1: Straight Through Processing (STP)

- Automatisierte und beschleunigte Zahlungsverfahren

- Standardisierung von Prozessen

- Automatisierte E-Commerce Authentifizierungen

- Erhöhte Kundenzufriedenheit durch leichte Bedienung (Customer happiness, brand loyalty)

Option 2: Business-Process-Management-Lösungen (BPM)

- Transparenz über Abläufe und Systeme

- Zentrale Dokumentation der Prozesse

- Verbesserte Qualität von Businessprozessen

- Entlastung der Mitarbeiter durch Optimierung und Automatisierung von Routineaufgaben

- Verringerung von Kosten

Option 3: Robotic Process Automation (RPA)

- Steigerung der Prozesseffizienz und Kundenzufriedenheit#

- Erhöhte Kapazität zur Bewältigung des Transaktionsvolumens

- Fokus der Mitarbeiter auf wichtige Aufgaben

- Neue Einnahmequellen

- Steigerung der Kundenbindung

- Effizientes Produkt- und Dienstleistungsmarketing

Unsere Erfahrungen und bereits umgesetzte Projekte

1. Business Process Engine

Für eine Vielzahl von Genehmigungsprozessen wurde bei unserem Kunden eine BMP-Lösung eingeführt. Im Rahmen unserer Beratungstätigkeit im Kredit- und Risikoumfeld haben wir die Konzeption und die Umsetzung der IT-Lösung mittels BMP-Tools zur Ermittlung der wirtschaftlichen Berechtigten im Kreditgenehmigungsprozess mitgewirkt.

2. Credit Risk Insurance Software – Voranalyse

Für den aufwendigen und manuellen Prozess zur Erweiterung eines Kreditvertrags um eine CRI, der bislang mittels manuellen To-do-Listen und Beständen in Excel verwaltet wurde, haben wir eine Voranalyse eine STP-Lösung konzipiert und bewertet. Die Lösung beinhaltete sowohl die technische Dokumentation der einzelnen Prozessschritte als auch Schnittstellen zu Kreditbestandssystemen und Datenbanken. Somit wäre die neue Lösung in der Lange Geschäftsarten einzuladen als auch Bestandsdaten zu pflegen.